Ajudamos nossos clientes a causar impacto com seu equity story.

Em um contexto de alta concorrência de capital, as empresas precisam atrair a atenção do mundo dos investidores e apresentar sua equity story com impacto, otimizando as oportunidades corporativas e antecipando-se às possíveis ameaças no cenário atual do mercado.

Tecnologia para entender a conversa central dos mercados.

A IA nos permite ouvir e entender a conversação gerada pelos principais stakeholders nos mercados financeiros. Graças a ela, podemos definir estratégias de comunicação ad hoc que, incorporando a criatividade, garantem que alcancemos o mundo dos investidores de forma mais eficaz.

Somos uma equipe especializada em mercado de capitais e situações críticas.

Oferecemos às empresas uma equipe de especialistas com um vasto histórico na gestão de operações corporativas e situações críticas. Essa experiência garante o desenvolvimento de estratégias adaptadas às necessidades de cada cliente.

Tendências de Comunicação Financeira

Nossos especialistas

Relacionamento com mercados financeiros e gerenciamento de momentos corporativos críticos (M&A, IPO, ativismo de acionistas) para garantir uma avaliação adequada do valor das empresas.

Capabilities relacionadas

-

Ler mais

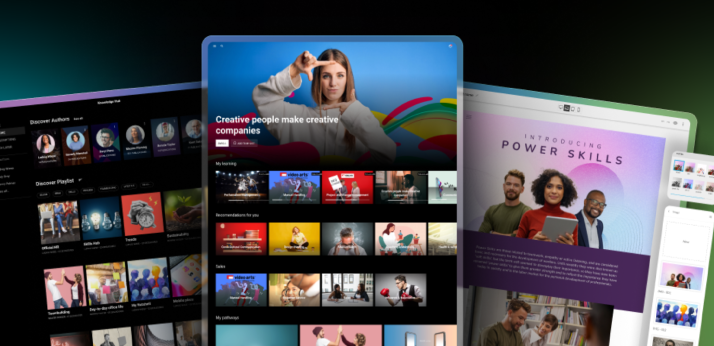

Talent engagement

Transformamos a comunicação em uma vantagem competitiva para atrair, reter e desenvolver os melhores talentos das empresas.

-

Ler mais

Sustentabilidade & ESG

Garantimos a transparência e a credibilidade na comunicação do desempenho das empresas em termos de gestão ambiental, responsabilidade social e governança ética.

-

Ler mais

Crises e Riscos

Resolvemos com antecedência os riscos de reputação que ameaçam a sustentabilidade das empresas e mitigamos com agilidade o impacto das crises na continuidade dos negócios.

-

Ler mais

Comunicação Corporativa

Elaboramos e executamos estratégias para a liderança e o posicionamento de empresas e/ou suas lideranças para a opinião pública, garantindo a proteção de sua reputação.